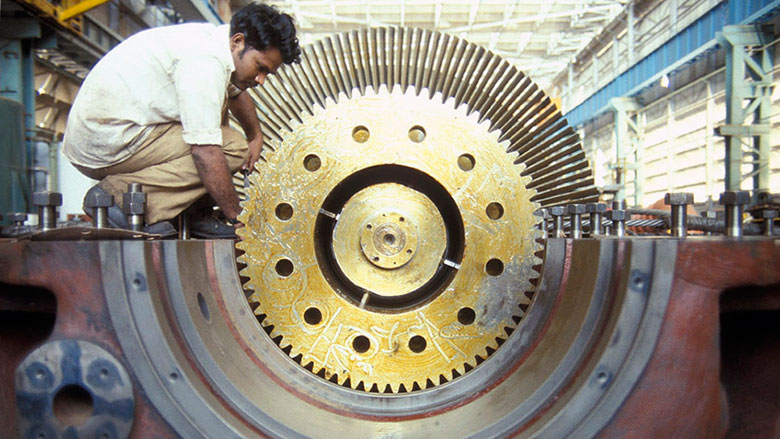

En India, las microempresas y pequeñas y medianas empresas (mipymes) (i) representan más del 80 % del total de compañías industriales, emplean a una cifra estimada de 117 millones de personas, y contribuyen con más del 40 % de la producción y las exportaciones de la industria manufacturera. Más del 50 % de las mipymes son empresas rurales distribuidas extensamente a través de estados de ingreso bajo, convirtiéndolas en un sector importante para promover el crecimiento económico inclusivo y la reducción de la pobreza.

En India, 1 millón de personas se incorpora a la fuerza laboral cada mes, y las mipymes tienen el potencial de ser una fuente importante de empleo asalariado y emprendimientos. Sin embargo, la falta de acceso adecuado a financiamiento sigue siendo el mayor problema para que estas empresas crezcan, sean competitivas, puedan responder a las crisis y generen empleos. El censo sobre las mipymes de 2006-07 concluyó que alrededor del 87 % de las mipymes en India no tenía ningún acceso a financiamiento y se financiaban con recursos propios.

Un proyecto del Banco Mundial está ayudando a abordar las limitaciones fundamentales que enfrentan las pequeñas empresas en India. El proyecto por un monto de USD 550 millones, aprobado en 2015, apoya el desarrollo de productos, marcos y mecanismos financieros innovadores para proporcionar financiamiento a las mipymes. Es el primer préstamo del Banco Mundial destinado a respaldar el desarrollo de financiamiento en forma de deuda para empresas emergentes y el financiamiento para franquicias en India.

El financiamiento en forma de deuda para las empresas que se encuentran en las primeras etapas prácticamente no existe y las mipymes tampoco tienen acceso a productos de capital de riesgo intermedio. La falta de opciones de financiamiento en forma de deuda para los pequeños empresarios en India ha redundado en un desarrollo más lento de los negocios y una menor capacidad de aprovechar las oportunidades económicas.

Otro ejemplo que muestra que las pequeñas empresas no han recibido suficiente atención en materia de financiamiento bancario tradicional es la no existencia de marcos de financiamiento para las franquicias. El proyecto de las mipymes en India apunta a apoyar el desarrollo de productos financieros innovadores para los franquiciatarios.

El Banco Mundial colabora con el Banco de India para el Desarrollo de las Pequeñas Industrias (SIDBI, el principal banco de desarrollo para las mipymes), (i) proporcionando una línea de crédito de USD 500 millones y respaldando los esfuerzos del SIDBI en el financiamiento directo e indirecto, y aprovechando el papel del Banco de India como una institución “de creación de mercados” para aumentar el financiamiento del sector privado.

La línea de crédito apoya la ampliación de los préstamos a empresas emergentes (incluidos préstamos no garantizados) y empresas que se encuentran en las primeras etapas y que se centran en la innovación o la tecnología. Respalda también el acercamiento del sector privado a este segmento a través de la concesión de représtamos. Esta área de financiamiento se encuentra en la frontera del desarrollo financiero innovador.

La Iniciativa de Reforma y Fortalecimiento del Sector Financiero (FIRST) (i) y el Fondo Mundial para el Financiamiento de las Pymes están proporcionando asistencia técnica a este proyecto para ayudar a mejorar la capacidad institucional, el desarrollo de productos y la innovación en los productos, la interacción con las partes interesadas y la difusión de las innovaciones.

Hasta marzo de 2017, el proyecto de las mipymes —uno de los proyectos con los mayores desembolsos en la cartera de India— había desembolsado USD 265,38 millones para facilitar el financiamiento de las mipymes.

Este es un ejemplo de un mecanismo innovador del Grupo Banco Mundial en materia de financiamiento para las mipymes, en que se exploran nuevas líneas de productos para un país prestatario, aprovechando y ampliando las innovaciones locales y respondiendo a las necesidades sumamente cambiantes de una economía dinámica.

(Este artículo es una adaptación del documento What's Happening in the Missing Middle? Lessons from Financing SMEs [¿Qué está pasando en ”el segmento intermedio no atendido”?: lecciones extraídas del financiamiento para las pymes], en que se examinan diversos enfoques sobre el financiamiento de las pymes, se analizan políticas y marcos de apoyo a las pymes e innovaciones en materia de financiamiento para las pymes y se describen algunos ejemplos. Estas lecciones proporcionan orientación a los profesionales dedicados al sector de las pymes, y proveen también información a los responsables de formular políticas acerca de las intervenciones y estrategias posibles).

No hay comentarios.:

Publicar un comentario